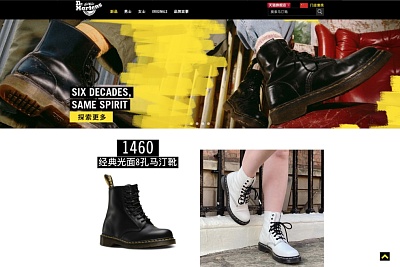

Dr. Martens могут оценить в $5 млрд в ходе IPO

Ekaterina Antre

27.01.2021Британский изготовитель обуви Dr. Martens готовится провести IPO на Лондонской бирже. По данным Financial Times, это может стать одним из первых первичных публичных предложений в 2021 году.

Компания рассчитывает, что ее оценка в ходе IPO вырастет до $4,5 млрд. Это в 10 раз больше, чем заплатил за компанию ее нынешний владелец Permira Holdings восемь лет назад, пишет Forbes. Акционеры намерены привлечь в ходе первичного размещения акций $1,8 млрд, сообщает Bloomberg, ссылаясь на документы компании.

Торги Dr. Martens на Лондонской фондовой бирже должны стартовать в начале следующей недели. По данным Reuters, в ходе IPO владелец Dr. Martens продаст инвесторам до 350 млн акций (35% капитала) по цене $4,5–5 за штуку. Как пишет Shoes Report, крупнейшая американская инвестиционная компания Blackrock уже подтвердила намерение приобрести акции на сумму 250 млн фунтов стерлингов по цене от 3,30 до 3,70 фунтов.

Если будет высокий спрос, то акционеры готовы дополнительно продать еще 53 млн акций. При таком сценарии размер размещения превысит $2 млрд, сообщает Office Life.

Permira, являющаяся основным владельцем Dr.Martens с 2013 года, сохранит за собой контрольный пакет акций компании. Ее доля в компании оценивается в 2,6 млрд фунтов. 10% предприятия по-прежнему находится в руках семьи основателей бренда Григс и их доля оценивается в 330 млн фунтов.

«Планируемое IPO – отражение достижения команды и бренда за последние семь лет, а также потенциала к росту компании по всему миру в будущем», – приводит Esquire слова генерального директора компании Кенни Уилсона.

Британский бренд официально представлен более чем в 60 странах. По информации Office Life, каждый год он продает более 11 млн пар обуви, и на март 2020-го его годовая выручка достигла 672 млн фунтов, или свыше $907 млн. А прибыль до вычета налогов, процентов, износа и амортизации – 184 млн фунтов ($248,4 млн).