Levi Strauss & Co готовится к выходу на биржу

Ekaterina Antre

18.03.2019Легендарный американский производитель джинсов со 145-летней историей, компания Levi Strauss & Co готовится к первичному размещению акций на Нью-Йоркской фондовой бирже, сообщает CNBC со ссылкой на собственные неназванные источники. В ходе IPO, намеченного, по предварительной информации, на первый квартал 2019 года, Levi’s планирует выручить $600–800 млн с оценкой всего бизнеса в районе $5 млрд. Управление капиталами группы, базирующейся в Сан-Франциско, вероятно, будет доверено компаниям Goldman Sachs и J.P. Morgan.

Американская компания, принадлежащая потомкам предпринимателя и промышленника Ливая Страусса, уже была на бирже: в 1971 году она провела IPO, выручив около $50 млн. Однако на фоне снижения прибылей в начале 1980-х годов стали дешеветь и акции компании. Поэтому основные владельцы компании наследники основателя Ливая Стросса в 1984 году вывели Levi Strauss с биржи, вернув ей статус частной компании. Levi Strauss KK, японский филиал джинсового гиганта, в настоящее время котируется на Токийской бирже.

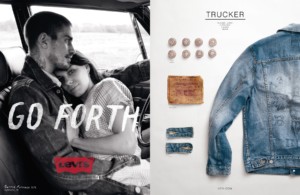

Проведя в 2015 году реструктуризацию, компания активно двинулась вперед, последние два года отчитываясь о двузначном росте продаж и рентабельности, пишет Fashionnetwork.com. По данным последнего финансового отчета, квартальные продажи Levi Strauss & Co выросли на 10% до 1,39 млрд долларов, а чистая прибыль – на 44%, в первую очередь, за счет высокого спроса на джинсы в традиционной рознице и в интернете. Сегодня американский концерн представлен более чем в 110 странах мира лейблами Levi’s, Dockers, Signature by Levi Strauss & Co и Denizen.