Мода в России как бизнес. "РБК Исследования рынков"

FASHION.RU

03.12.2024В какой точке прямо сейчас находится российская мода? РБК подготовил fashion review — провел исследование индустрии образца 2024 года, чтобы зафиксировать самое важное

Из чего состоит рынок? Как устроено взаимодействие? Какие есть проблемы, вызовы и успехи? Рассказываем, что нам удалось выяснить.

Чтобы составить реальную картину, мы опросили более 100 инсайдеров отрасли, представителей бизнеса и государства, провели пятичасовой круглый стол с экспертами рынка. Исследовали бизнес-показатели 1200 российских брендов одежды и аксессуаров и составили рейтинг 500 самых эффективных и динамичных из них. Провели опрос покупателей и сформировали актуальный портрет потребителя. На всех платформах РБК вышло более 100 материалов на основе этой работы. Для поддержки молодых дизайнеров был запущен проект РБК x VOYAH Fashion Prize.

Скачайте презентацию по ссылке, чтобы глубже изучить исследование. Презентация создавалась для устного выступления на деловом дне в «Центре событий РБК».

Главные цифры

В 2023 году fashion-розница заняла 20% оборота от всего потребительского рынка страны. В денежном выражении это 3,6 трлн руб. Аналитики РБК и Data Insight сходятся во мнении, что 2024 год завершится с показателем на уровне 4,3 трлн руб.

К началу этого года все шесть крупнейших маркетплейсов (Wildberries, «Яндекс Маркет», Ozon, «Мегамаркет», «Авито», CDEK Shopping) запустили направление «мода». А ровно год назад, в конце ноября, на IPO вышел бренд Henderson, сумевший привлечь за довольно короткий срок более 3,6 млрд руб. от новых акционеров.

Бренды

Точное количество брендов в России неизвестно. В системе «Мой Склад» зарегистрировано около 20 тыс. аккаунтов, часть из которых может быть неактивна, а в каждом крупном городе работают минимум 100 дизайнеров с собственными студиями и ателье.

По оценке «РБК Исследования рынков», именно на российские бренды приходится четверть розничных продаж одежды, обуви и аксессуаров, а это примерно 800–900 млрд руб. И они растут в 1,5 раза быстрее рынка: в 2023-м их оборот увеличился на 18,5%.

Факторы, повлиявшие на рост

- Адаптивность брендов. Российские дизайнеры активно расширяют ассортимент и идут в смежные категории: добавляют товары для дома, новорожденных, спорта, запускают линейки обуви, сумок и аксессуаров. Некоторые переходят в более высокий ценовой сегмент.

- Развитие каналов продаж. Бренды осваивают новые форматы: открывают физические магазины, занимают торговые площади в ТЦ, а также выходят на маркетплейсы и развивают онлайн-продажи. Те, кто был представлен офлайн, идут в e-commerce и наоборот.

- Запуск собственных торговых марок. Крупные ретейлеры, такие как Lamoda, Ozon, «Яндекс Маркет», «Мегамаркет», «Спортмастер», Street Beat и даже ЦУМ, активно развивают СТМ, что тоже способствует росту индустрии.

Однако проблема ассортимента остается: почти половина опрошенных РБК потребителей жалуются на схожесть коллекций и отсутствие стилевого разнообразия. Эксперты рынка это подтверждают. Многие компании ориентируются на «безопасный» ассортимент, чтобы гарантировать спрос. Это связано и с нехваткой ресурсов: у брендов часто нет экспертизы в маркетинге, построении ассортиментных матриц, а также не хватает профессионалов на производстве для реализации сложных идей — конструкторов, технологов, портных.

Российские компании сталкиваются с инфляцией, невыгодными кредитами, ростом арендных ставок, сложной логистикой, а также зависимостью цен на материалы от курса валют. Небольшие тиражи коллекций не позволяют экономить на масштабе, а дефицит квалифицированных швей и других производственных специалистов увеличивает расходы на ФОТ.

Стремление в люкс

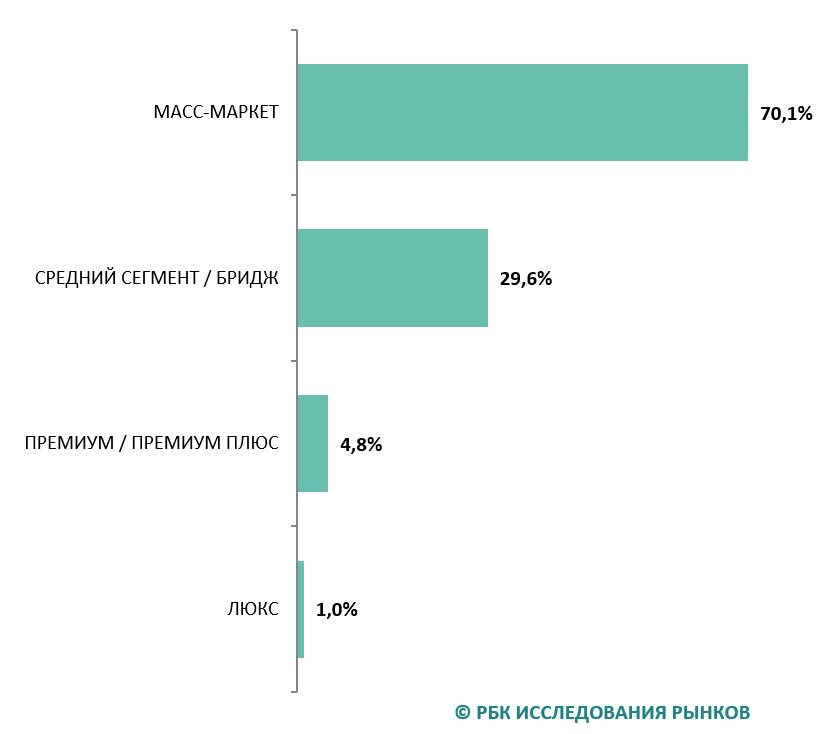

Наметился тренд: бренды стремятся в более высокий ценовой сегмент. Однако его доля ограниченна: в 2024 году не более 5% потребителей выбирают премиум-товары и лишь 1% — люкс. Аналитики также отмечают, что чем выше уровень дохода потребителей, тем ниже уровень доверия к российским производителям: среди покупателей люкса им не доверяет каждый пятый. Среди тех, кто предпочитает премиум, — каждый десятый.

Модные товары каких ценовых сегментов покупали россияне, % от опрошенных покупателей модных товаров:

Бренды сегментов «средний+» и «премиум» могут ошибочно позиционировать себя как люкс, хотя рынок и потребители так их не воспринимают из-за отсутствия истории, ремесленных традиций, а также проблем с качеством пошива, сервиса и коммуникации. Низкая осведомленность о брендах усугубляет ситуацию: более половины опрошенных отнесли российские дома Ulyana Sergeenko и Yanina к среднему сегменту, что свидетельствует о недостатке информации даже среди премиум-аудитории. В этом нет локальной специфики: респонденты также ошибались в определении зарубежных брендов, относя люкс к массмаркету.

Ретейл

Тем временем ретейл переживает расцвет. Вакантные площади в торговых центрах на историческом минимуме — 6%. Адаптация к новой логистике прошла успешно, и на полках вновь широкий ассортимент товаров. Все форматы — от ТЦ и универмагов до концепт-сторов, аутлетов и ПВЗ — активно развиваются. И хотя многие международные бренды ушли с российского рынка, их продукция доступна через параллельный импорт — и это сохраняет конкурентную среду.

По данным экспертов торговой недвижимости, в России насчитывается около 35 млн кв. м торговых площадей. По подсчетам РБК, на них работают 20 тыс. магазинов модных сетей, 10 тыс. монобрендов и более 40 тыс. мультибрендов. Однако торговые центры переживают кризис уникальности: их предложения не удивляют разнообразием. Покупатели выбирают магазин по принципу удобства расположения, а не интереса к ассортименту.

Параллельно с этим появились универмаги новой волны, предлагающие микс известных и молодых брендов и делающие акцент на ивенты — презентации, мастер-классы и другие активности. Эти площадки стали отличным стартом для небольших брендов, помогая им тестировать коллекции, повышать узнаваемость и работать с клиентами.

А что с онлайном? Он занимает 50% продаж одежды, обуви и аксессуаров, из которых две трети приходится на маркетплейсы. Ключевые игроки e-com также нацелились на премиум-аудиторию, запуская новые проекты, например Lamoda Premium, «Авито Премиум» и «Яндекс Маркет Ultima».

Потребитель

За последний год 80% опрошенных 18–64 лет совершили хотя бы одну покупку одежды, обуви или аксессуаров. Средний потребитель — это женщина в возрасте 35–54 лет, состоящая в браке и имеющая детей. Но впереди аналитики прогнозируют демографическую яму: к 2030 году численность экономически активного населения, 25–44 лет, сократится на 6,3 млн человек. Внимание брендов будет переключаться на молодую и зрелую аудитории, которые станут доминировать на рынке.

Несмотря на крупный оборот fashion-ретейла, россияне приобретают одежду, обувь и аксессуары нечасто: 4% совершают покупки еженедельно, 35% — раз в месяц и почти 60% — не более трех раз за полгода. Люкс в России выбирает лишь 1% аудитории, премиум — 5%, средний сегмент (бридж) — 35%, а большинство предпочитает сетевые массовые бренды. При этом 77% респондентов доверяют и с удовольствием носят продукцию локальных производителей.

Зрелая аудитория

Люди 45–65 лет настолько втянулись в онлайн-шопинг, что сейчас стали самой активной аудиторией e-commerce. Прогнозы показывают, что к 2030 году это поколение будет составлять около 50% населения России и приносить в ретейл минимум каждый второй рубль. Это те, кому сейчас 35–40 лет, они чувствуют себя свободно в онлайн-пространстве и требовательны к качеству, комфорту и сервису. А значит, брендам стоит учитывать это в своих долгосрочных стратегиях.

Появление нового потребителя

В последние годы российская экономика переживает трансформацию, и это сформировало новый состав среднего класса. Помимо традиционных «белых воротничков» — менеджеров, креативщиков, финансистов и т.д., — все больше внимания привлекают «синие воротнички» — люди рабочих профессий, которые могут хорошо зарабатывать. В этой категории зафиксирован максимальный рост зарплат, и, по данным Минтруда, такая тенденция сохранится в ближайшие пять лет.

Большинство брендов среднего сегмента и выше ведут коммуникацию с аудиторией, разбирающейся в моде, привыкшей к определенным паттернам потребления и стилю жизни. Новый покупатель, напротив, всегда был ориентирован на локальные массмаркет-бренды и маркетплейсы с товарами нижней ценовой категории. И сейчас, когда у него появилась возможность тратить заработанное, рынок может ему что-то предложить.

Маркетинг

Несмотря на развитие цифровых каналов, основные игроки рынка, такие как Melon Fashion Group, Gloria Jeans и LIMÉ, активно выкупают наружную рекламу. Это сигнал, что крупные компании видят в ней рабочий инструмент увеличения охвата и узнаваемости. В этом контексте громкая сделка по слиянию Wildberries и Russ открыла уникальные маркетинговые возможности, включая доступ брендов к крупным наружным рекламным проектам через маркетплейс.

Интересный факт: по данным Ассоциации блогеров и агентств и платформы eLama, объем рынка инфлюенс-маркетинга в текущем году составил 42,5 млрд руб., превысив на 35% показатель прошлого года. Примерно на столько же, как выяснил РБК при опросе инсайдеров рынка, выросли бюджеты на рекламу в диджитал-медиа, фотовидеопродакшен и событийный маркетинг. А значит, бренды продолжают доверять инфлюенсерам, особенно нишевым, и наращивать активность отрасли в целом.

Микс сегментов

По данным «РБК Исследования рынков», более трети клиентов премиума и люкса также приобретают одежду в массмаркете. Это открывает удивительное пространство для конкуренции за такого потребителя. Интерес к премиальным коллекциям (например, в LIMÉ и Zarina) указывает на стремление брендов конкурировать за состоятельного клиента, который также посещает массмаркет-магазины.

Магазины-аттракционы

Еще один явный тренд — выход за пределы формата магазинов. Ретейлеры понимают, что в конкуренции за покупателя нужно удивлять, и открывают кофейни и зоны отдыха прямо в бутиках, создают инсталляции в галереях современного искусства, запускают доставку люкса по клику. Это не просто привлекает людей как нечто удивительное, но и провоцирует их создавать виральный UGC-контент.

В 2024 году основными инструментами маркетинга остаются сторителлинг, соцсети как собственные медиа, через которые транслируются философия и ценности бренда, и инфлюенсеры, которые усиливают охват и эмоциональную связь с аудиторией.

Инфлюенсеры

В маркетинге наметился глобальный тренд: падение доверия к инфлюенсерам-миллионникам. Участники исследования указывают как на причину на явно проплаченные публикации и слишком искусственное общение. Сформировался запрос на честность и более экспертное мнение, что делает востребованными микроинфлюенсеров. Для успешного продвижения брендам нужно фокусироваться на работе с каналами, которые органично вписываются в их философию и аудиторию, а не только на тех, кто имеет больше всего подписчиков.

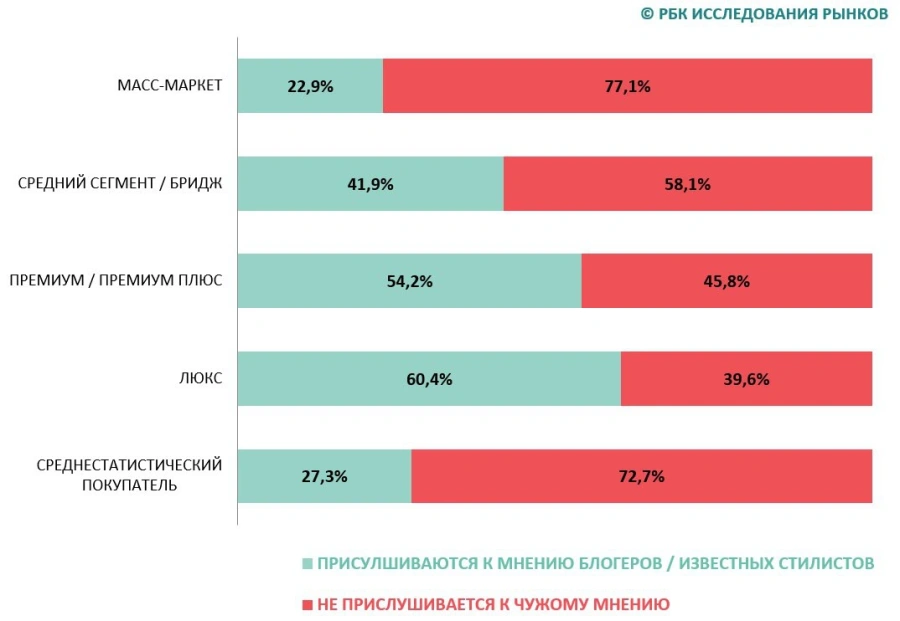

Интересно, что уровень доверия к блогерам и известным стилистам поднимается вместе с ценовым сегментом приобретаемых вещей. Если в массмаркете инфлюенсеры имеют совсем небольшое влияние, то для категорий «бридж» и «премиум» их актуальность увеличивается. А среди аудитории люкса к блогерам прислушивается каждый третий покупатель.

«Прислушиваетесь ли вы к мнению блогеров / стилистов при выборе одежды / обуви / аксессуаров?», % от опрошенных покупателей модных товаров соответствующих ценовых сегментов:

Согласно опросу, Александр Рогов стал самым узнаваемым и влиятельным лицом для широкой аудитории в 2024 году. И на это повлияло сочетание телевизионной деятельности, активности в соцсетях и работы над собственным брендом Rogov.

Идентичность

Эксперты отмечают, что точкой роста большинства российских брендов мог бы стать упор на поиск и трансляцию собственной идентичности. В борьбе за внимание и лояльность победит тот, у кого есть четкое позиционирование, резонирующая людям ДНК и близкий аудитории сторителлинг.

Производство

Сегодня в России насчитывается 17 200 предприятий легкой промышленности, из которых около 40% производят одежду. Примерно половина сектора сосредоточена на спецодежде. У той части, которая задействована в модной индустрии, есть существенная проблема: около 95% тканей, пряжи и фурнитуры импортируется.

По данным Минпромторга, 283 тыс. человек работают в легпроме, а все опрошенные участники рынка отмечают острый кадровый голод и особенно нехватку профильных специалистов. Среди проблем также — устаревшие нормативы ростовок и полнотных групп, нехватка кооперации отрасли и инвестиций и назревшая необходимость технологических инноваций.

При этом прирост рентабельности швейных производств по итогам 2023 года составил 125%, что говорит об интенсивной динамике развития индустрии.

Кадровый голод

Большинство выпускников профильных вузов и колледжей не связывают свое будущее с фабриками даже при высокой оплате труда. По данным HeadHunter, зарплата в этих профессиях может достигать 250 тыс. руб. Тем не менее швеи и технологи выбирают альтернативные профессии из-за недостатка статуса и понимания карьерных перспектив. О профессиях, уровне дохода в них, а также привлекательности работы в образовании и передаче опыта нужно говорить более четко и часто, в том числе с помощью СМИ и социальных сетей.

Интеграция в индустрию

Участники рынка, обладающие собственным производством, отмечают нехватку релевантных навыков у профильных выпускников. Это может быть обусловлено как спецификой предприятий, так и уровнем оснащенности учебных заведений. Не хватает ресурсов: современного оборудования и необходимых для практики материалов. Компании могут помогать образовательным учреждениям, получая взамен подготовленных специалистов.

Инвестиции в образование — это ключ к решению проблемы кадрового дефицита. Особенно эффективно привлекать студентов через реальные проекты, стажировки и участие в производственном процессе.

Инвестиции

Принято считать, что в России в моду не инвестируют. Однако РБК насчитал минимум пять инвестфондов, активно работающих с fashion-индустрией. Но у них, как и у независимых игроков, есть четкие условия: оборот бренда должен быть не меньше 100 млн руб. в год. Около 30% инвесторов рассматривают вложения примерно 20–50 млн руб. Важно, что почти две трети инвесторов не являются инсайдерами индустрии и будут подбирать для партнерства опытных, сильных, амбициозных и харизматичных фаундеров. Однако наличие инвесторов — хороший сигнал для всей индустрии. Как и то, что уже есть успешный пример выхода российского бренда одежды на IPO (Дом моды Henderson).

Типы инвестиций

Сделки в индустрии моды за последние три года можно структурировать так.

1. Корпоративные инвестиции

Компании, уже работающие в секторе, вкладываются в новые бренды или расширение действующих проектов.

- Сергей Саркисов, ГК «Новард», Ekonika — 2Mood (2022)

- Михаил Уржумцев, Melon Fashion Group — IDOL (2022)

- Рубен Арутюнян, Henderson — выход на IPO (2023)

2. Индивидуальные инвестиции

Частные предприниматели или состоятельные физические лица, которые видят потенциал в конкретном дизайнере или проекте.

- Яков Панченко, «Стокманн» — Lamoda (2022)

- Диля Хисамова, экс-«Тройка Диалог», «Инвест АГ» — Divno (2022), I am Studio (2024)

- Зоя Высоцкая, Holika Retail — «Линии» (2024)

3. Фондовые инвестиции

Инвестфонды, ориентированные на проекты с высокой доходностью и оборотом.

- Елена Ивашенцева, «Восток Инвестиции» — 12 Storeez (2021)

- Андрей Кривенко, «ТилТех Капитал» — Noun (2022), Charmstore (2023)

- Иван Таврин, Kismet Capital Group, и Владимир Палий, «ГЕМ Инвест», — Melon Fashion Group (2023)

Инсайт

Обсуждение инвестиций с брендами и дизайнерами показало, что в индустрии моды часто нет понимания сути таких вливаний. Инвестиции — это вложение не в мощный старт, идею или продукт, а именно в масштабирование уже активно развивающегося бизнеса. Создание устойчивого проекта — это основной аргумент для привлечения средств.

Роль господдержки

Тема господдержки продолжает вызывать споры, и многие считают, что государство мало заботится о развитии модной индустрии. Тем не менее в 2023 году объем общей поддержки от Минпромторга составил более 2 млрд руб., а за последние пять лет было выделено 19 млрд руб. на 64 профильных проекта. Сейчас действует 1379 мер поддержки, включая гранты, субсидии и налоговые льготы. Это дает возможность брендам получить финансовую помощь и облегчить внедрение новых технологий и процессов.

Кроме Минпромторга другие организации, такие как Агентство стратегических инициатив, Агентство креативных индустрий и Российский экспортный центр, также активно поддерживают индустрию моды, предлагая помощь при выходе на международные рынки, доступ к тренд-букам и образовательным материалам, а также льготные кредиты, займы и субсидии на развитие бизнеса.

Потребности государства в индустрии моды

Государство заинтересовано в развитии модной индустрии, но с учетом определенных стратегий. Например, власти интересуют яркие национальные проекты, массовое производство доступной одежды и развитие крупных работодателей, которые играют важную роль в экономике страны.

Под каким углом бы мы ни смотрели на индустрию, есть общие черты — это потребность в построении бизнес-комьюнити на независимой территории, равноудаленной от всех игроков. Нужно пространство для обсуждения и поиска решений, интересных всем участникам рынка, которое мы и попытались создать в проекте РБК х VOYAH Fashion November.

Материал написан в рамках РБК х VOYAH Fashion November — проекта РБК о российской индустрии моды при поддержке VOYAH, бренда инновационных электромобилей и гибридов класса премиум.

Связь бренда и проекта очевидна: как профессиональные дизайнеры ищут баланс между эстетикой и функциональностью, так и автопроизводители стремятся к поиску золотой середины между технологичностью, тихой роскошью и осознанным потреблением. Автомобиль — важный элемент личного имиджа, и прогрессивная аудитория уже отказывается от автомобилей на ископаемом топливе, устремив свой взор на VOYAH как модного единомышленника своего персонального образа. Подробнее о моделях можно узнать тут.

Источник РБК